图片来源:a16z

Z Highlights

-

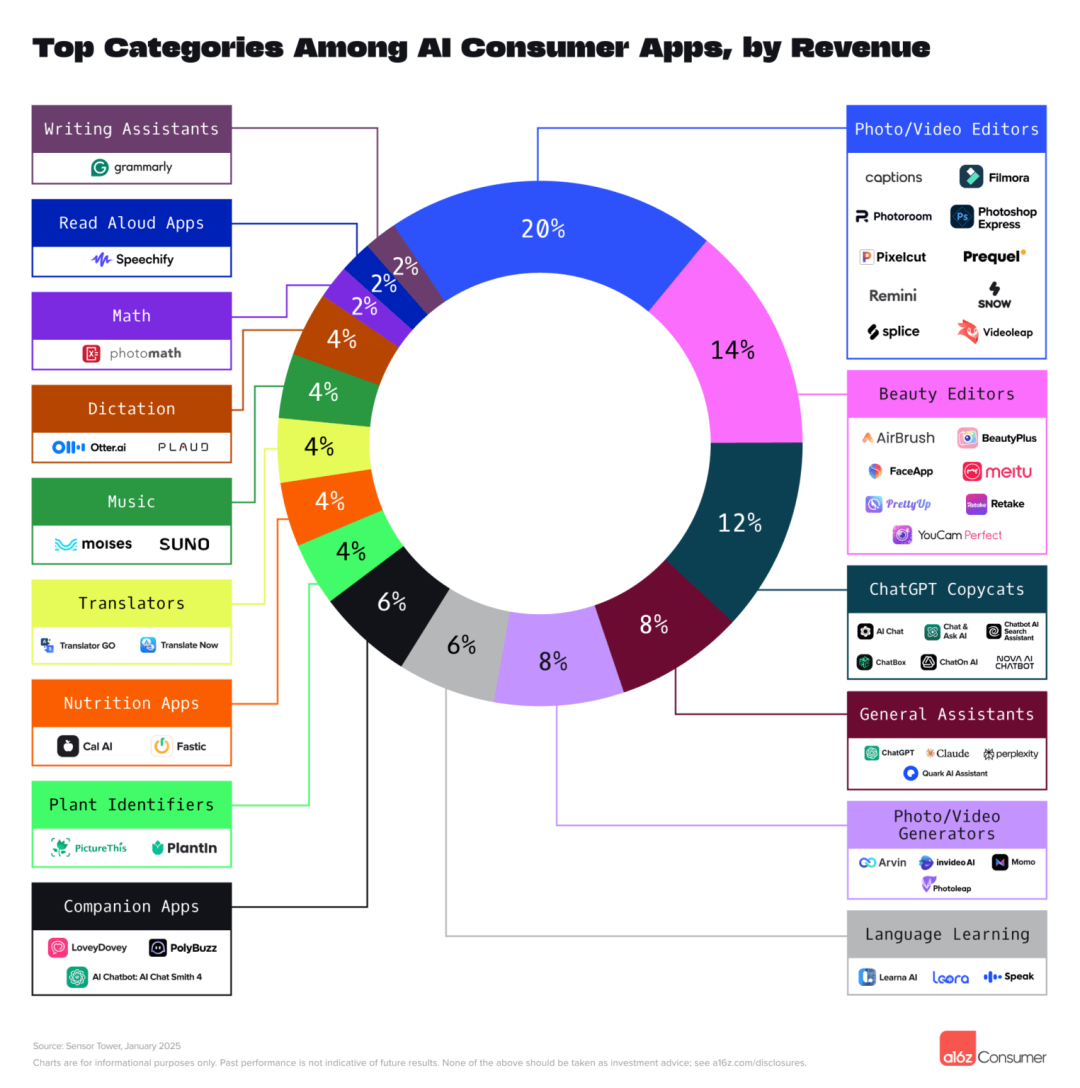

用户量 ≠ 变现能力,AI 应用商业模式逐渐成熟。MAU 和收入最高的 50 款移动 AI 应用仅 40% 交叉,部分低用户量应用反而变现能力更强。语言学习、植物识别、音乐工具等小众垂类 AI 应用,凭借精准需求吸引愿意付费的用户群体。

-

AI视频技术迈向成熟,市场分化加剧,各自专攻不同的视频生成能力。开发工具崛起,“无代码”平台降低门槛。

在短短六个月内,“consumer AI”(消费类人工智能)的格局已被重塑。 一些产品的市占率突飞猛进,另一些则停滞不前,还有一些意想不到的玩家一夜之间改写了排行榜。比如,Deepseek从默默无闻一跃成为ChatGPT的主要挑战者。 AI视频模型从实验阶段迈向了相对可靠的水平(至少对于短视频来说!)。 而所谓的 ‘vibecoding’正在改变的不仅是AI的使用者,更是利用AI的创造者。当下的市场格局竞争更激烈,赌注更高:想要成为赢家,关键不在于成功推出产品,而是做出能够长期留存用户的产品。

因此,为了解消费者真正使用哪些 AI 应用,哪些产品不仅受欢迎还能真正盈利,以及哪些工具正在从好奇心驱动的尝鲜转变为日常必备,我们深入分析了数据。

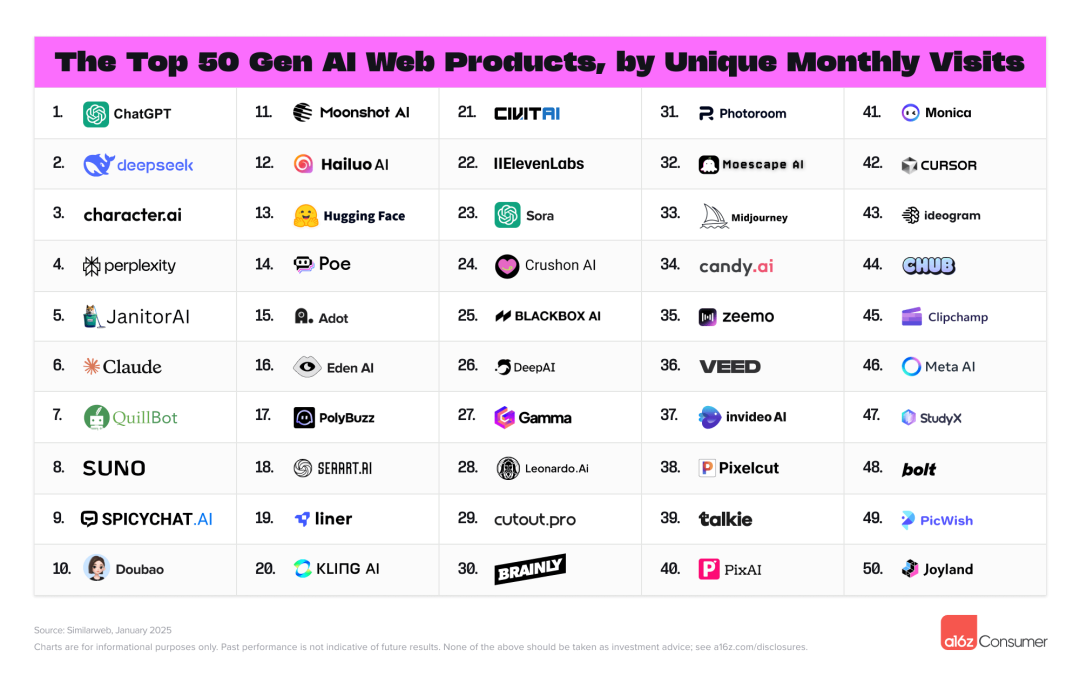

这份榜单是我们发布的第四期Top 100生成式AI消费者应用排名,它每六个月更新一次,包括50款AI-first Web产品(按 Similarweb 统计的独立月访问量排名)以及50款AI-first mobile应用按 Sensor Tower 统计的月活跃用户数排名)。自上一期(2024 年 8 月)以来,又有17 家新公司 进入AI-first web产品排名。

图片来源:a16z

评选方法调整:

•未纳入 AI 原生产品的工具:本期榜单未包含那些虽然增加了重要生成式 AI 功能但并非 AI 原生的产品,比如 Canva 和 Notion。此外,我们也移除了上一期曾入榜的传统照片编辑工具,如 Pixlr、Fotor 和 PicsArt。

•新增“Brink List”(“前沿榜”):本期新增了 “前沿榜”,列出了排名接近 Top 100 的 10 款产品(5 款 web 端,5 款mobile端)。AI 领域变化迅速,我们很好奇这些产品中是否会有进入下次 Top 100 榜单的选手。

除了排名本身,我们的分析还揭示了 AI 领域的增长趋势,以及消费者行为的转变。

图片来源:a16z

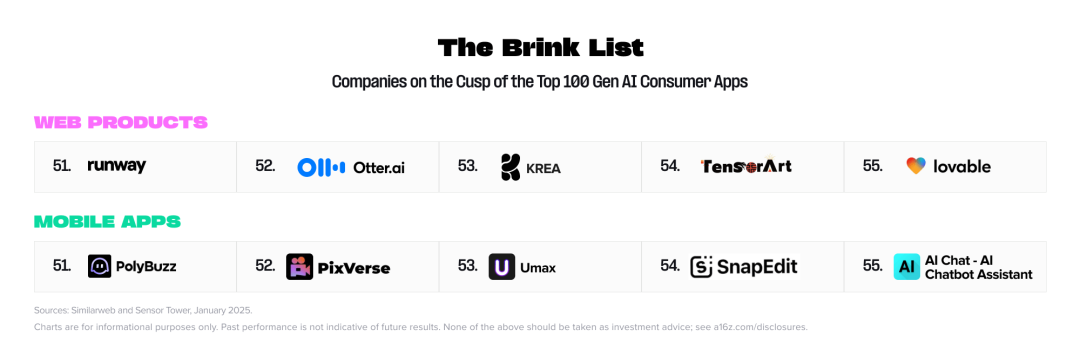

新模型让Chat GPT的增长重回巅峰

自 2022 年11 月以研究预览版发布以来,ChatGPT一度成为史上增长最快的消费级应用,两个月内用户突破1亿。然而,2023年3月至2024 年4月期间,其全球月访问量基本持平。

最近,ChatGPT再次迎来爆发式增长。2023年11 月ChatGPT的周活跃用户数达到1亿,用了9个月增长到2亿(2024年8月)。按常理,规模越大,增长越难,但ChatGPT仅不到6个月 就再次翻倍,2025年2月中旬突破4亿周活跃用户。

图片来源:a16z

这波增长的背后推手是什么?

•早期用户增长停滞,部分原因是ChatGPT的“新鲜感”消退,缺少刚需的日常使用场景。

•产品迭代带动了用户增长。例如:

○2024年4-5月:GPT-4o发布,引入多模态能力,用户可以与ChatGPT进行实时对话、上传图片并获取即时反馈,比如解答数学难题或进行AI头脑风暴。

○2024年7-8月:推出高级语音模式,使AI语音交互接近真人流畅度。

○2024年9-10月:o1 模型系列发布,提升了推理能力和问题解决能力。

图片来源:a16z

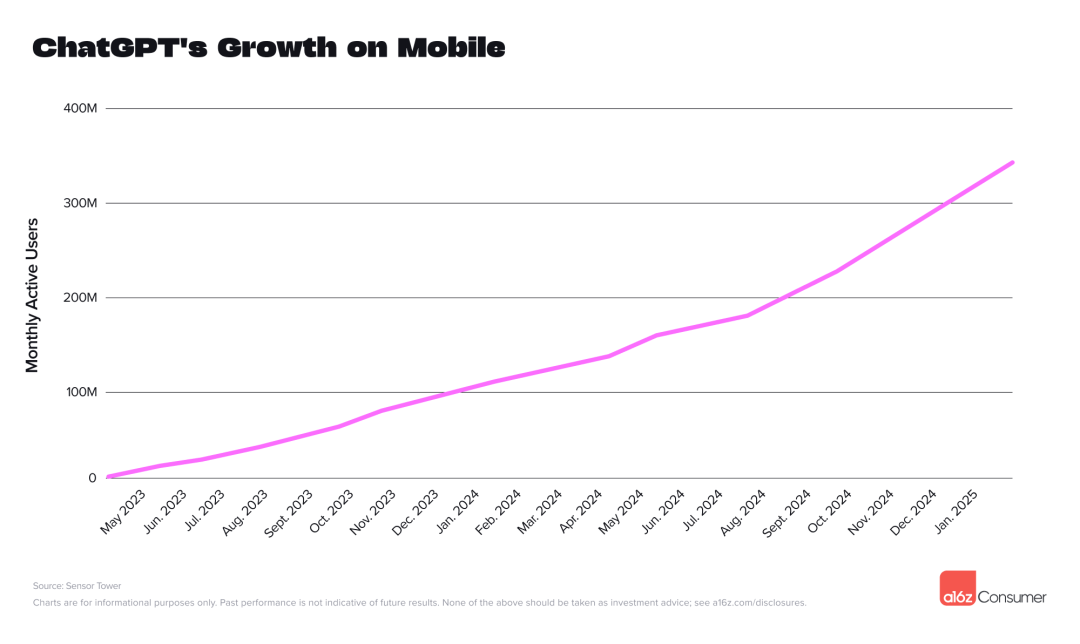

ChatGPT 移动端的增长则更为稳健。 自 2023 年 5 月上线以来,月活跃用户持续增长,每月增幅在 5%-15% 之间。据 Sensor Tower 估算,ChatGPT 目前 4 亿 周活跃用户中,1.75 亿 来自移动端。

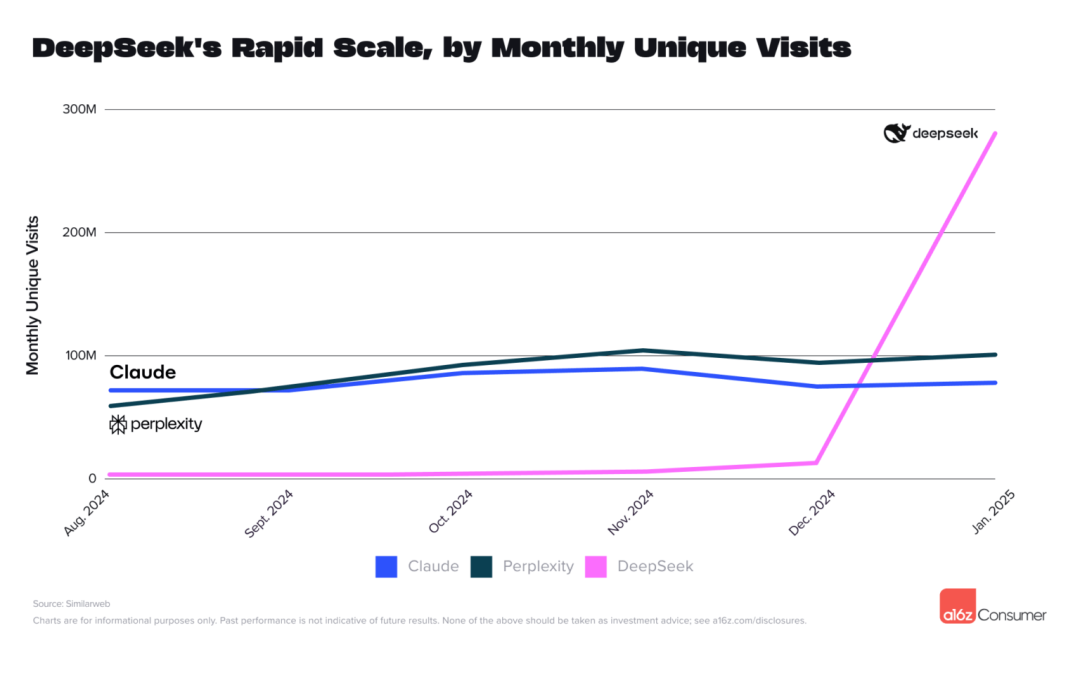

DeepSeek:横空出世,短短几天冲上全球 AI 产品第二

DeepSeek的公共聊天机器人于2025年1月20日才正式上线,但仅10天内就吸引了足够的访问量,跃居 全球AI产品流量排名第2。

•开发背景:由中国对冲基金幻方开发,1 月份全球使用量最高的国家是 中国(21%),其次是 美国(9%) 和 印度(8%)。由于 ChatGPT 在中国被封禁,DeepSeek 迅速填补了市场空缺。

•限制与禁令:DeepSeek 已在 韩国、澳大利亚、台湾 等地被禁,部分美国州的政府设备也禁止使用。

•增长速度超越大多数 LLM 竞品:

○上线14天破100万用户(略慢于ChatGPT的5天)

○上线20天破1000万用户(ChatGPT用了40天)

图片来源:a16z

在移动端,DeepSeek也增长迅猛:

•1月25日上线,仅5天便跻身移动端AI应用月活跃用户数第14名。

•2月份跃升至第2名,占据ChatGPT移动端用户的15%。

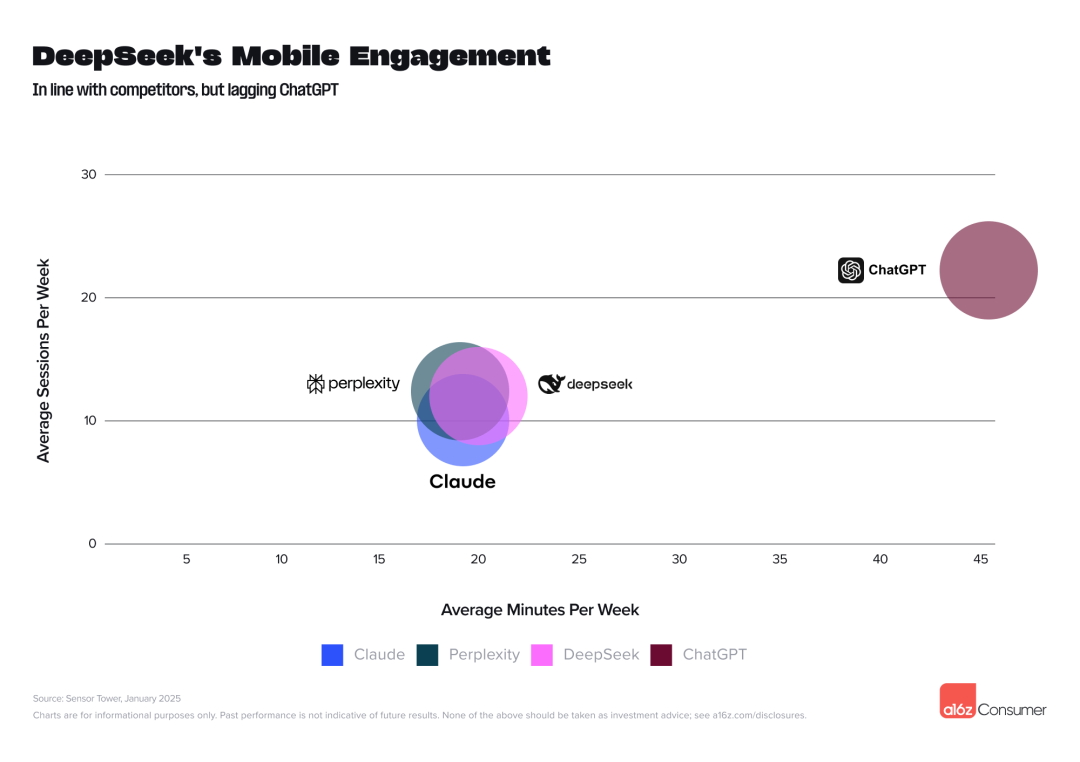

DeepSeek 并非“空有下载量”,根据 Sensor Tower 数据,DeepSeek 移动端用户的 使用频率和时长 略高于 Perplexity 和 Claude,但仍明显低于 ChatGPT。

图片来源:a16z

DeepSeek在推理基准测试中的优异表现,以及它声称仅用 560 万美元的训练成本就能取得这些成果,引发了更广泛的媒体关注——尤其是关于人工智能 ‘Sputnik Moment’的讨论。 根据谷歌趋势,DeepSeek 的全球搜索热度在 1 月 27 日与 ChatGPT 不相上下,在美国甚至超过了 ChatGPT!

AI 视频进入真正可用时代,市场迎来分化

过去18个月,AI 视频技术一直处于“即将成熟”的边缘,而过去6个月终于在质量和可控性方面实现了重大突破。

三家新公司——Hailuo(#12)、Kling AI(#17)、Sora(#23)——首次进入 Web 端排名,与 InVideo(#37)并列。Runway 和 Krea(支持跨模型生成视频)则跻身“前沿榜”。

Hailuo(MiniMax 模型系列的开发者)和 Kling 均为中国团队开发的 AI 视频模型。Kling 于 2024 年 6 月上线,Hailuo 则在 2024 年 9 月推出。截至 2025 年 1 月,两者的月访问量均超过了 Sora。相比之下,Sora 早在 2024 年 2 月首次亮相,但直到 12 月才正式发布。

目前,AI 视频模型市场正在出现分化,各家产品在输出风格和用户界面上各具特色,为内容创作者提供了更多选择:

•Sora:功能全面,适用于多种场景的视频生成。

•Hailuo:以高精准度的文本到视频生成能力著称。

•Kling:提供摄像机运动控制、口型同步等额外功能,拓展了 AI 生成视频的可玩性。

图片来源:a16z

AI 视频编辑仍然是最受欢迎的 AI 消费应用之一,帮助用户一键完成智能剪辑、字幕生成等繁琐工作:

•Web 端:Veed(#36)、Clipchamp(#45)进入排名。

•移动端:混合视频/照片编辑工具占据了大量市场份额,头部应用包括 B612(#12)、VivaCut(#15)、Filmora(#19)。

•收入表现最佳的 AI 视频编辑工具:Splice、Captions 和 Videoleap。

预计未来几个月,AI 视频市场将迎来更大的变革。例如,Google Veo 2(尚未公开发布)可能会大幅提高 AI 生成视频的标准,早期测试者反馈相当积极。不过,该模型定价为 $0.50/秒,更适合商业用途,而非普通消费者。

“Builder 时代”到来,AI 工具迎合不同用户需求

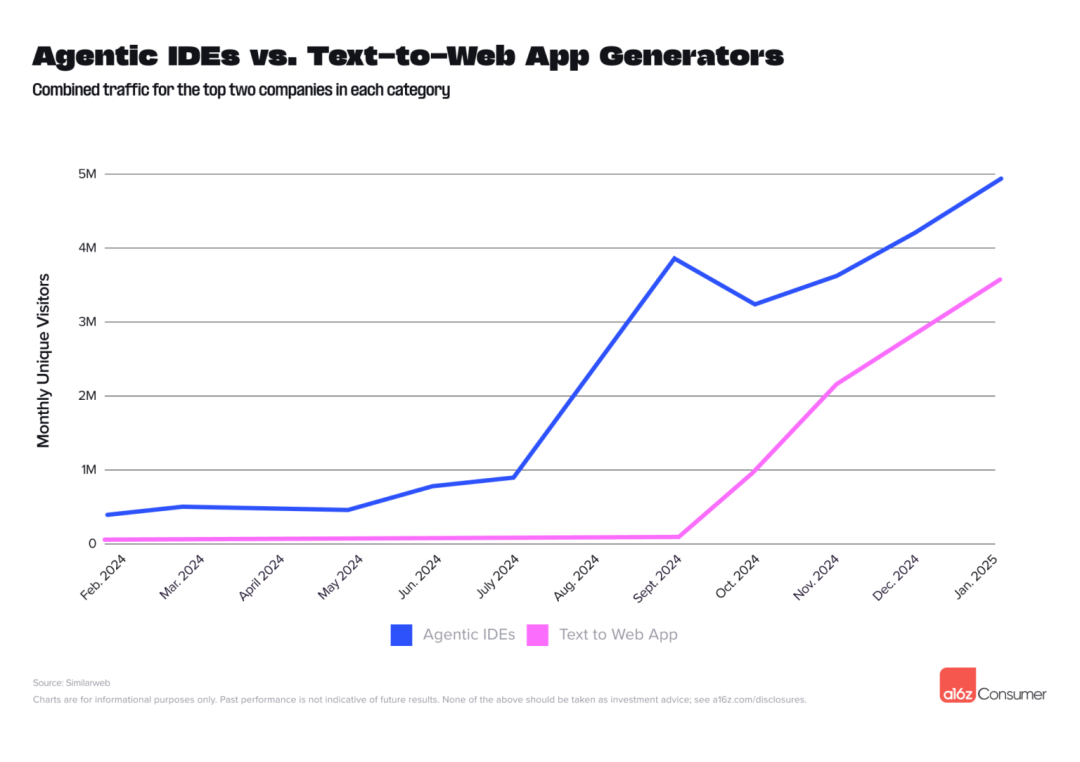

在过去 6 个月内,两类 AI 工具增长最为迅猛,分别面向不同的用户群体:Agentic IDEs(智能开发环境) —— 针对开发者,如 Cursor(#41)。文本到 Web 应用平台(Text-to-Web),即“无代码”工具,适用于技术和非技术用户(Andrej Karpathy 称之为 “vibecoders”)。

1.Agentic IDEs:面向开发者的智能助手

Cursor 作为 AI 编程助手,可自动补全、检查错误、生成代码,相当于开发者的“AI 副驾”。它首次进入 Web 排名第 41,并宣布已有数十万开发者使用。

2.Text-to-Web:让非技术用户也能构建应用

Text-to-Web 产品无需编程经验,只需输入文本提示,AI 即可自动生成可用的网站或 Web 应用,极大降低了门槛。此类产品的崛起主要得益于:

•AI 能够生成可执行代码。

•Web 框架更加成熟。

•越来越多的第三方 SDK 和 API(如 Resend、Clerk、Supabase)可供调用。

代表性产品:

•Bolt(#48):上线两个月,用户突破 200 万,年收入预计 2000 万美元。

•Lovable(前沿榜):上线三个月,年收入预计 1700 万美元。

图片来源:a16z

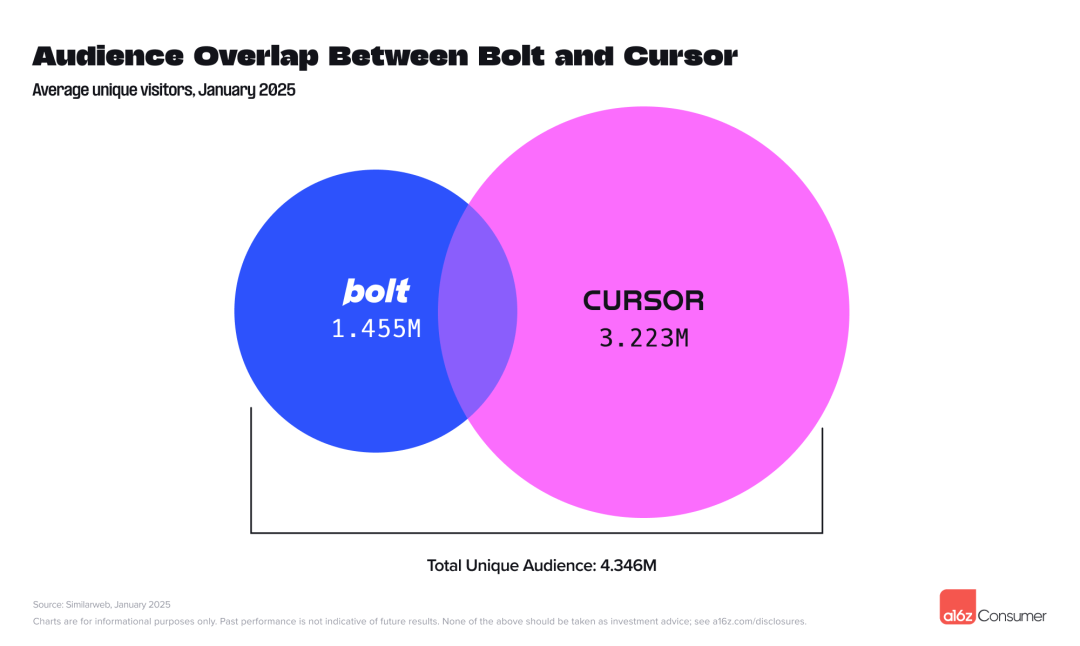

用户群体重叠度:

尽管 Agentic IDEs 和 Text-to-Web 平台面向不同人群,但部分用户存在交叉使用。比如,一些开发者会用 Text-to-Web 平台进行原型设计,然后下载代码进一步优化。数据显示,2025 年 1 月 Bolt 的独立访客中,有 23% 也访问了 Cursor。

图片来源:a16z

移动端 AI 应用排名:用户量与营收并不总成正比

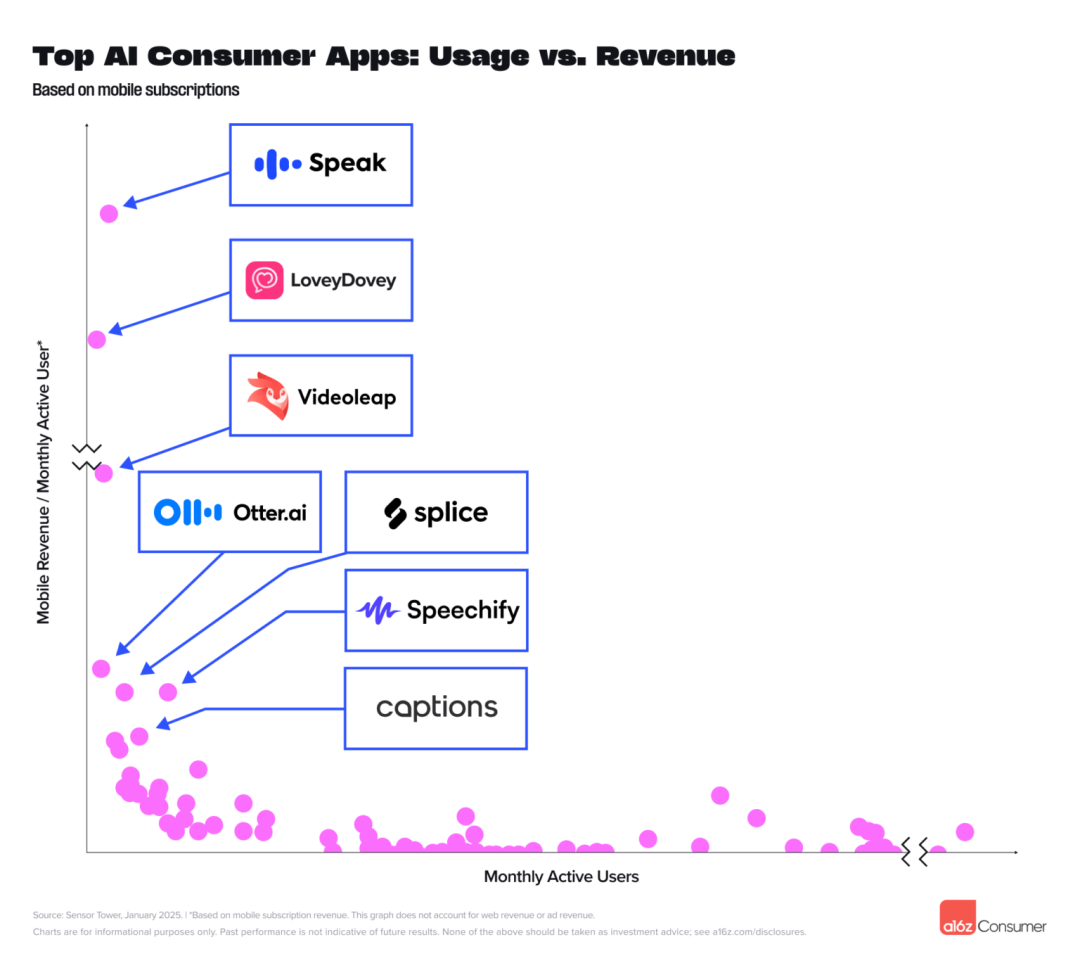

我们的 移动应用排名 依据全球月活跃用户数(MAU),数据来源于 Sensor Tower。但最受欢迎的应用,并不一定是最赚钱的。

进入榜单的应用必须至少拥有800万MAU,但一些用户量较低的应用反而转化率更高,单用户收入更可观。ChatGPT在用户量和营收两项指标上均占据领先地位。然而,在MAU前50的应用和移动端订阅收入最高的50款应用之间,仅40%的应用重叠。

在排名前50的80款应用中,部分 MAU 较低的应用反而最擅长变现——至少在移动订阅模式下(广告收入未统计)。

图片来源:a16z

有些应用类别同时出现在用户量和营收排名中,但排名靠前的却是不同的公司:

•照片与视频编辑 应用在营收榜占 20%,在MAU 榜占 24%。

○按用户量计算的 Top 3: VivaCut(#15)、Filmora(#19)、Beat.ly(#36)。

○按收入计算的 Top 3: Splice、Captions、Videoleap。

○结论:最受大众欢迎的应用,并不一定是专业用户愿意付费的应用。拥有高级功能的应用更容易吸引专业用户或企业级客户,从而提升变现能力。

此外,还有一些类别的应用在营收榜上榜,但未进入 MAU 榜:

•植物识别:PictureThis、PlantID

•营养健康:Cal AI、Fastic

•语言学习:Speak、Learna、Loora

•音乐工具:Moises、Suno

•语音转录:Otter、PLAUD

这些应用通常针对特定需求,虽然用户基数较小,但愿意为其核心价值买单,因此变现能力较强。

图片来源:a16z

有趣的是,ChatGPT“山寨”应用在MAU 榜和营收榜中各占 12%。我们在最初的移动端排名中就提到,这些应用的策略是模仿 ChatGPT 的名称和 Logo,让用户误以为它们提供相同的高级模型,但价格更低。它们经常调整在应用商店的名称,以规避平台管控和版权投诉。

此外,AI 原生产品的增长速度比以往任何时候都快,用户参与度也在持续提升。尽管 AI 领域发展迅猛,但仍有大量市场空间尚未开发。未来几年,AI 将催生颠覆性的新公司,推动主流化应用,并创造真正可持续的商业模式。

Top 50 Gen AI Consumer 网页端产品

图片来源:a16z

Top 50 Gen AI Consumer 网移动端App

图片来源:a16z

原文:The Top 100Gen AI Consumer Apps

https://a16z.com/100-gen-ai-apps-4/

编译:YIBING

请注意,本文编译自文末载明的原始链接,不代表Z Potentials立场。如果您对本文有任何想法或见解,欢迎在评论区留言互动探讨。

Z Potentials将继续提供更多关于人工智能、机器人、全球化等领域的优质内容。我们诚邀对未来充满憧憬的您加入我们的社群,与我们共同分享、学习、成长。

(文:Z Potentials)