梦晨 发自 凹非寺

量子位 | 公众号 QbitAI

国产GPU迎来历史性时刻!

2025年上半年刚结束,摩尔线程、沐曦股份两家公司的科创板IPO申请同日获得受理。

这两家公司都在用自己的方式讲述着国产GPU崛起的故事:

摩尔线程创始人张建中曾担任英伟达全球副总裁及中国区总经理,在英伟达任职超过15年,成功建立了GPU在中国的完整生态系统,并将大中华区发展成为英伟达全球最重要的市场之一。

摩尔线程发展路线上同时布局数据中心(B端)和消费级游戏显卡(C端)市场,试图全面对标行业领导者,构建广阔生态。

沐曦创始团队则有着AMD基因。创始人陈维良曾任AMD GPU设计高级总监、AMD全球GPU SOC设计总负责。

CTO兼首席硬件架构师彭莉是AMD全球首位华人女科学家(Fellow),CTO兼首席软件架构师杨建在AMD工作14年,并在华为海思担任过GPU首席架构师。

整个核心团队平均拥有近20年的高性能GPU端到端研发经验,尤其擅长GPU架构定义、IP设计和SoC设计。

沐曦的发展路线更聚焦于数据中心市场,从增长最快的通用计算(GPGPU)切入,逐步扩展至图形渲染。

虽然两家公司的路线不同,但他们的目标非常一致——打破国际巨头在高性能GPU领域的垄断。

两条路线,一个目标

先看摩尔线程,从一开始就确立了“全功能GPU”的技术路线,使其成为国内唯一能从功能上全面对标英伟达的公司。

摩尔线程的核心技术架构MUSA(Moore Threads Unified System Architecture)是国内首个实现单芯片同时支持AI计算、图形渲染、物理仿真的全功能GPU架构,这意味着一块芯片既能训练AI大模型,又能打游戏渲染3D画面。

摩尔线程的产品线覆盖了从芯片、板卡到集群的完整解决方案。

-

消费级市场:推出了MTT S80、S70等游戏显卡,是国内少数进入消费级市场的国产GPU产品,直接与NVIDIA和AMD的消费级产品竞争。 -

数据中心市场: 发布了MTT S2000、S3000、S4000等多款面向服务器和AI计算的加速卡。 -

智算中心解决方案: 推出了“夸娥(KUAE)”智算中心全栈解决方案,可实现从千卡到万卡级别的集群部署,满足大模型训练和推理的庞大算力需求。

此外,摩尔线程还成功量产了面向智能边缘和智能终端的“长江”异构计算SoC芯片,集成GPU、CPU、NPU、VPU等多元算力于一体。目前已推出面向AI PC和边缘计算、具身智能行业的产品,未来还将推出面向汽车智能座舱、的解决方案。

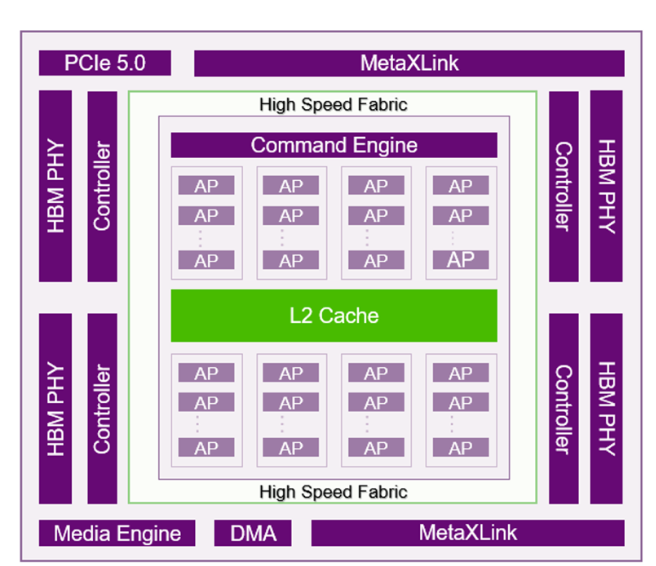

与摩尔线程相比,沐曦的精力更聚焦于数据中心,特别是AI训练与推理,以及自主IP。

初期选择从市场增长最快的数据中心通用计算领域切入,以高性能、高能效、高通用性的产品来满足市场需求。

沐曦强调其核心技术的完全自主可控,产品均采用完全自主研发的GPU IP,拥有自主知识产权的指令集和架构,从根本上摆脱对外部IP授权的依赖。

沐曦规划了三大产品系列,分别针对不同的数据中心应用场景:

-

曦思N系列:专注于AI推理场景,提供高AI算力和高密度视频处理能力。 -

曦云C系列:专注于AI训练和通用计算,是旗舰产品线,用于支持大模型训练等高负载任务。 -

曦彩G系列:规划用于图形渲染,覆盖云游戏、数字孪生等场景,承载着其未来向全功能GPU拓展的意图。

基于国产供应链的新一代训推一体芯片曦云C600系列和C700系列,以及智算推理GPU曦思N系列、图形渲染GPU曦彩G系列的新产品正在研发中。

烧钱搞研发,亏损换增长

从财务角度来看,两家公司都在“用亏损换未来”。

不过科创板深化改革“1+6”政策措施,给优质的亏损企业上市开了绿灯。

6月18日陆家嘴论坛上,证监会宣布在科创板设立科创成长层,重启未盈利企业适用第五套上市标准,重点服务技术突破显著、研发投入大且商业前景广阔的优质科创企业。

摩尔线程和沐曦股份坚持自主创新,深耕GPU和人工智能,正是符合这一标准。

科创属性标准要求最近三年研发投入占营业收入比例5%,或投入金额累计在8000万元以上就可满足。

摩尔线程最近3年累计研发投入占最近三年累计营业收入高达626.03%,合计研发投入金额38亿元。沐曦最近3年累计研发投入占营业收入比例也高达282.11%,累计研发投入金额为22亿元。

两家研发人员占比也都在80%以上,远超规定中10%的标准。

他们因高额研发投入造成的亏损背后,是增长非常迅速的营收。

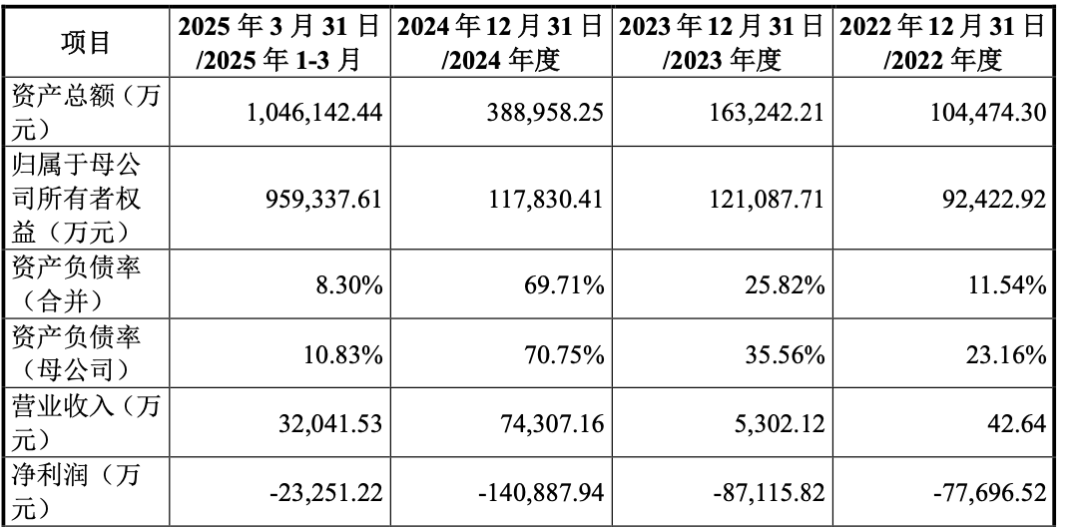

沐曦2022-2024年度营业收入分别为42.64万元、5302.12万元和74307.16万元。

由于营收基数较低,三年营收复合增长率达到惊人的4074.52%。

摩尔线程的营收规模在初期更大但增长同样迅速,2022-2024年营业收入由0.46亿元增长至4.38亿元,三年营收复合增长率达到208.44%。

一个更重要的指标是,两家公司的毛利率都在逐步改善。

摩尔线程从2022年的18.08%提升到2024年的36.60%,背后是随着量产规模扩大,成本控制能力在增强。

沐曦2022年的毛利率为24.10%,2023年达到62.88%,主要得益于当年IP授权类业务收入及占比较高;2024以及2025年Q1虽有所下降,但仍维持在50%-55%水平。

这些数据都在说明国产GPU及其商业模式有很好的发展潜力,只是需要更多时间来验证。

谁将赢得国产GPU第一股?

除了摩尔线程和沐曦之外,壁仞科技和燧原科技也都处于上市辅导阶段,他们合称“国产GPU四小龙”。

国产GPU企业如此密集冲刺IPO,绝非偶然。

2018至2020年四家企业先后成立。经过5-7年的发展,他们的产品逐步成熟,经过多代产品迭代,技术指标不断提升。也与大模型公司、数据中心等客户建立起合作关系。

如摩尔线程已经拿下了多个智算中心项目,沐曦的GPU产品累计销量超过25000颗,在多个国家人工智能公共算力平台实现了规模化应用。

在消费市场,摩尔线程的S80显卡更是创造了一个小奇迹。作为国内首款支持Windows+DirectX 12的消费级显卡,它的性能对标英伟达RTX 3060,但价格只有后者的三分之一,在年轻用户群体中逐渐建立起了国产GPU的品牌认知。

国产GPU面临的挑战依然存在,

一方面与英伟达相比,国产GPU最大的差距不在硬件性能,而在软件生态。CUDA开发者超过百万,这是英伟达二十多年积累的护城河。

但好消息是,两家公司都在加速构建自己的开发者生态。摩尔线程的MUSA软件栈包含编译器、驱动、加速库(muDNN/muBLAS),可自动移植CUDA代码,开发者无需重写程序,降低了迁移门槛。沐曦的开发的MXMACA软件栈,也已经支持了PyTorch、PaddlePaddle等主流框架。

两家公司的业绩都面临收入来源单一的风险。

在2024年和2025年1-3月,沐曦主要收入来源为核心产品训推一体芯片曦云C500系列,收入占同期主营业比例分别为97.28%和97.87%,单一产品收入占比较高。

摩尔线程产品线丰富,但报告了前五大客户营业收入当期占比均超过 80%,公司客户集中度较高。

最后,相较于AI大模型平均3-6个月的高速迭代周期,芯片研发时间周期更长,从设计到量产一般需要2-3年,并且研发投入金额较大,存在一定的需求错配风险。

但不管怎么样,国产GPU企业展现出了强大的韧性与潜力,随着技术的不断进步和生态的逐步完善,它们有望在未来缩小与国际巨头的差距。

你认为摩尔线程与沐曦股份,谁将率先上市成为“国产GPU第一股”?

摩尔线程招股书:

https://static.sse.com.cn/stock/disclosure/announcement/c/202506/002098_20250630_D74O.pdf

沐曦股份招股书:

https://static.sse.com.cn/stock/disclosure/announcement/c/202506/002078_20250630_VAWJ.pdf

一键三连「点赞」「转发」「小心心」

欢迎在评论区留下你的想法!

— 完 —

专属AI产品从业者的实名社群,只聊AI产品最落地的真问题  扫码添加小助手,发送「姓名+公司+职位」申请入群~

扫码添加小助手,发送「姓名+公司+职位」申请入群~

进群后,你将直接获得:

👉 最新最专业的AI产品信息及分析 🔍

👉 不定期发放的热门产品内测码 🔥

👉 内部专属内容与专业讨论 👂

🌟 点亮星标 🌟

(文:量子位)